Использовать при расчётах онлайн-кассы продавцов обязывает российское кассовое законодательство (закон № 54-ФЗ). Но, как известно, правила имеют исключения.

В статье разберёмся, кому нужна касса в 2025 году, а когда от работы на ней можно официально отказаться. Как влияют на необходимость применения ККТ вид и место деятельности, режим налогообложения. Что будет за нарушение требований закона № 54-ФЗ.

Контролировать оборот наличных денег, а, следовательно, и размер налогов очень сложно. Полный переход на безналичные расчёты – идеальная ситуация для государства. Для постепенного достижения данной цели были внедрены онлайн-кассы. С их помощью в Федеральную налоговую службу (ФНС России) через оператора фискальных данных (ОФД) в режиме реального времени поступает информация о том, что купили-продали, какие суммы проходят по кассам.

В 2025 году кассовый аппарат требуется практически всем, кто ведёт торговый бизнес в формате ИП или ООО. Смириться со строгой необходимостью купить и использовать кассу предприниматели должны, когда:

С 1 марта 2025 года заработают существенные изменения для ИП и компаний, которые реализуют товары и услуги на розничных рынках, выставках, ярмарках. Соответствующий закон № 273-ФЗ опубликован на официальном сайте Правительства РФ 8 августа 2024 года.

Не применять кассу на рынках могут субъекты из трёх категорий:

Изменения в правилах применения касс не затронут самозанятых, ИП на НПД, продавцов, ведущих торговлю на базарах в местностях без интернета.

Кроме того, с 01.03.2025 утратит силу перечень непродовольственных товаров, которые нельзя продавать без онлайн-кассы. Распоряжение Правительства РФ № 2563-р от 17.09.2024 опубликовано на официальном интернет-портале правовой информации.

Обязательства затронут и управляющие рынками компании. По закону они смогут предоставлять торговые места продавцам только при наличии ККТ, зарегистрированных по адресу местонахождения. А также ежемесячно проверять наличие кассы у арендатора и приостанавливать или даже расторгать договор аренды, если нарушения не устраняют. С 1 марта 2025 года управляющие рынками компании будут нести административную ответственность за нарушения требований к применению контрольно-кассовой техники (ККТ).

Также в законе чётко сформулированы исключения из правил, регламентирующих осуществление расчётов с заказчиками или покупателями.

Есть несколько характеристик деятельности, которые освобождают продавцов от ККТ (статья 2 закона № 54-ФЗ). Их можно разделить на группы:

Рассмотрим по порядку каждый пункт.

Специфические виды деятельности и услуги, при которых не нужно покупать в собственность онлайн-кассу независимо от используемой СНО, перечислены в общем списке в пункте 2 статьи 2. Например:

С 1 марта 2025 года в соответствии с Федеральными законами от 08.08.2024 №273-ФЗ и №274-ФЗ предприниматели с лицензией на образовательную деятельность, если это их основной вид деятельности, а также ИП-тренеры, для которых деятельность в области физкультуры и спорта является основной, освобождаются от применения контрольно-кассовой техники (ККТ) при безналичных расчётах.

Освобождение действует только для ИП, у которых есть лицензия на этот вид деятельности, и только на безналичные расчёты — при приёме наличных касса обязательна.

Работать без онлайн-кассы могут предприниматели, которые ведут деятельность в отдалённых и труднодоступных местностях. Таковым географическое местонахождение делает региональный закон – его следует найти на сайте местной администрации и убедиться, что территория значится в специальном перечне.

В местностях, отдалённых от сетей связи, к которым относятся поселения с числом жителей до 10 000 человек, кассовый аппарат применять нужно, но в автономном режиме, то есть без онлайн передачи данных в ОФД. Списки таких населённых пунктов тоже составляют местные власти.

Ещё одни счастливчики, которые могут работать без касс, это ИП на патенте, занимающиеся определёнными видами деятельности. Спектр льгот у них достаточно широкий, поэтому перечислять все исключения не будем (подробно ознакомиться со всеми категориями вы можете в п 2.1 статьи 2 закона 54-ФЗ. Упомянем самые популярные пункты.

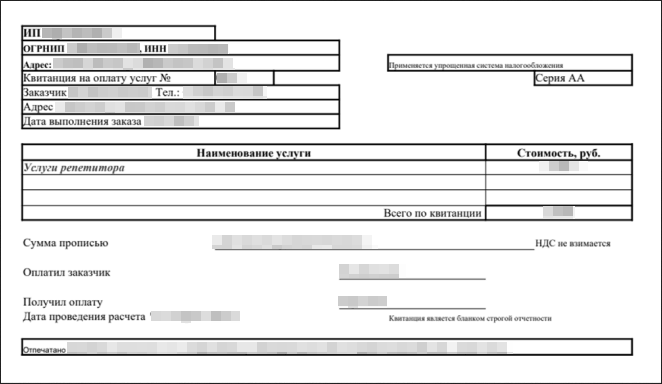

Предпринимателю следует сверить своё направление деятельности с данным списком и общим списком для любых СНО. В случае если оно есть в одном из перечней, бизнес может обойтись без кассового аппарата, но покупателю взамен чека следует выдать другой документ, подтверждающий расчёт – квитанцию, товарный чек, БСО (бланк строгой отчётности).

Послаблений в отношении применения онлайн-касс для предпринимателей, выбравших УСН, нет. Для них действуют исключения по деятельностям из общего списка по местоположению.

С 1 марта 2025 года для ИП на ЕСХН законом предусмотрены обновления правил применения онлайн-кассы при торговле на рынках, ярмарках и выставках.

Можно не использовать кассу, если продажа товаров ведётся не более чем с 3 торговых точек, и их суммарная площадь не больше 15 квадратных метров. Обязательное условие — моментальная передача товара покупателю.

Для остальных категорий предпринимателей использование кассы остаётся обязательным.

Для ИП в новых регионах РФ внедрение онлайн-касс запланировано на разные сроки в зависимости от наличия работников:

Пользоваться кассами плательщикам НПД (налога на профессиональный доход) не нужно – от этого бремени они освобождены официально. В качестве кассового аппарата физлица на НПД (а также ИП на НПД) используют специальное приложение «Мой налог». В нём самозанятые фиксируют свои доходы, формируют счета и чеки, платят налоги. Их главная задача – не забывать о своих обязанностях.

Интернет-магазин – это та же розничная точка, но торгующая в виртуале. Поэтому ККТ для него обязательна, как и для любого другого бизнеса. Владелец магазина может обойтись без физических аппаратов, если не имеет пунктов выдачи заказов (ПВЗ). Ему достаточно арендовать облачную кассу – цифровой онлайн-сервис для расчётов, который формирует только электронные чеки, а затем отправляет их на e-mail покупателя. Подключение к облачной кассе удалённое.

Если есть хоть один ПВЗ или курьеры, наличие онлайн-кассы будет обязательным условием по закону.

Важно: Независимо от того, попадает вид бизнеса в льготный список или нет, всегда нужна ККТ при сбыте товаров, упомянутых в первом разделе статьи (подакцизных, маркированных, технически сложных, из списка). Помните об этом.

Применять кассу не должны ИП и юрлица, которые получают оплату только по безналичному расчёту от других ИП и организаций (не от физлиц – обычных или самозанятых). Имеется в виду, что деньги переводятся по реквизитам с одного расчётного счёта на другой. Если платит самозанятый со статусом ИП и расчётным счётом, кассу тоже применять не требуется.

Физические аппараты для расчётов делятся на виды:

Автономные кассы – самые недорогие устройства. При этом работать с большим количеством товаров на этой кассе неудобно. Также стоит учитывать, что автономки не работают с ЕГАИС, поэтому без дополнительной настройки продавать алкоголь через них не получится.

Автономные кассы подойдут для небольших магазинов или для сферы услуг со стабильной номенклатурой до 50 пунктов.

Фискальные регистраторы (ФР) – устройства, внешне напоминающие принтер чеков. В ФР встроен фискальный накопитель. Для работы в качестве полноценной онлайн-кассы фискальный регистратор должен быть подключён к управляющему устройству: компьютеру, ноутбуку, POS-терминалу или планшету. Фискальные регистраторы подходят крупным торговым точкам с большой проходимостью: производительные модели с высокой скоростью печати чеков и автоотрезом обеспечивают высокую скорость обслуживания покупателей. Также ФР удобны и небольшим розничным магазинам, торгующим алкогольной продукцией, так как ЕГАИС предусматривает установку специального программного модуля, который поддерживает работу только с ОС Windows.

Смарт-терминалы – техника планшетного типа с сенсорным экраном, современной программой, чекопечатающим устройством. Работают со всеми категориями товаров, подходят бизнесу с любым налоговым режимом (УСН, ПСН, ЕСХН, ОСН). Мобильные версии смарт-терминалов – это онлайн-кассы с аккумулятором, встроенным модулем эквайринга для приёма безналичной оплаты, сим-картой и Wi-Fi для подключения к интернету.

Чтобы торговать по закону, продавцу также нужно:

Приобрести фискальный накопитель (ФН) – блок памяти на 13 или 36 месяцев. Он отвечает за аккумулирование и передачу данных ОФД. Какой именно ФН вам нужно выбрать, регламентирует налоговая.

Приобрести 2D сканер — если вы работаете с маркированными товарами.

При самостоятельной регистрации есть высокий риск допустить ошибку в нужных для заполнения пунктах, которая может стать причиной выхода из строя ФН (придётся покупать новый).

Если вы обязаны использовать кассовый аппарат, но не выполнили требование (вообще не купили оборудование или купили, но чеки не пробиваете), вы попадаете под штраф за неприменение ККТ.

За повторное аналогичное нарушение ИП или ООО с доходом более 1 млн рублей наказывается запретом деятельности на срок до трёх месяцев.